[罗戈导读]叮咚买菜公布2022Q3财报,Q3公司营收59.4亿,同比-4%,毛利率环比下降1.6pct至30%,履约费率相比Q2环比提升3.6pct至26.8%。Q3 Non-GAAP净亏损-2.9亿,Non-GAAP亏损率为-4.8%。

[罗戈导读]叮咚买菜公布2022Q3财报,Q3公司营收59.4亿,同比-4%,毛利率环比下降1.6pct至30%,履约费率相比Q2环比提升3.6pct至26.8%。Q3 Non-GAAP净亏损-2.9亿,Non-GAAP亏损率为-4.8%。

叮咚买菜公布2022Q3财报,Q3公司营收59.4亿,同比-4%,毛利率环比下降1.6pct至30%,履约费率相比Q2环比提升3.6pct至26.8%。Q3 Non-GAAP净亏损-2.9亿,Non-GAAP亏损率为-4.8%。公司为前置仓领先玩家,持续聚焦商品力及经营效率提升,现金流充足,盈利时间表稳步推进,预计Q4实现Non-GAAP盈利,给予“强烈推荐”评级。

去年高基数下营收同比小幅下滑,单季亏损同比大幅收窄。22Q3公司实现营收59.4亿,同比-4.0%;GMV规模为65.1亿,同比-7.2%。公司Q3 Non-GAAP净亏损为-2.9亿(21Q3为-19.8亿,22Q2为+0.2亿),Non-GAAP亏损率为-4.8%。公司在去年同期较高的用户补贴下,营收基数较高,故今年同比有小幅下滑;自公司将战略转变为聚焦商品竞争力和供应链效率后,UE大幅改善,增长也更可持续,今年前三季度营收增速为23.1%。当前季度公司现金和现金等价物为58.6亿,现金流较为稳健。

毛利率环比Q2小幅下滑,同比大幅改善。22Q3公司毛利率达到30%,同比+12pct,环比-1.6pct。Q3毛利率相比Q2疫情严重时期有小幅下滑,但仍维持在较高水平;订单农业和直采比例提升,帮助公司持续改善毛利率并提高产品标准和质量控制。Q3产品研发费用为2.6亿,占收入比为4.3%,公司在商品力建设上持续投入。

履约费率环比小幅提升,同比明显改善。公司Q3履约费率为26.8%(21Q3为37.0%,22Q2为23.2%),环比提升3.6pct,同比降低10pct,剔除Q2特殊季度,履约效率仍处于逐季改善之中,当前按(毛利率-履约费率)口径已实现前端3.2%正利润,其中华东区域已连续三个季度实现正的OPM,预计公司在Q4季度将实现整体Non-GAAP盈利。

精细运营下,营销及管理费率持续降低。Q3销售费用为1.3亿元,同比-70.3%;当前占收入比为2.14%,同比降低5pct。管理费用为1.2亿元,同比-21.5%,占收入比2.0%,同比降低0.4pct。

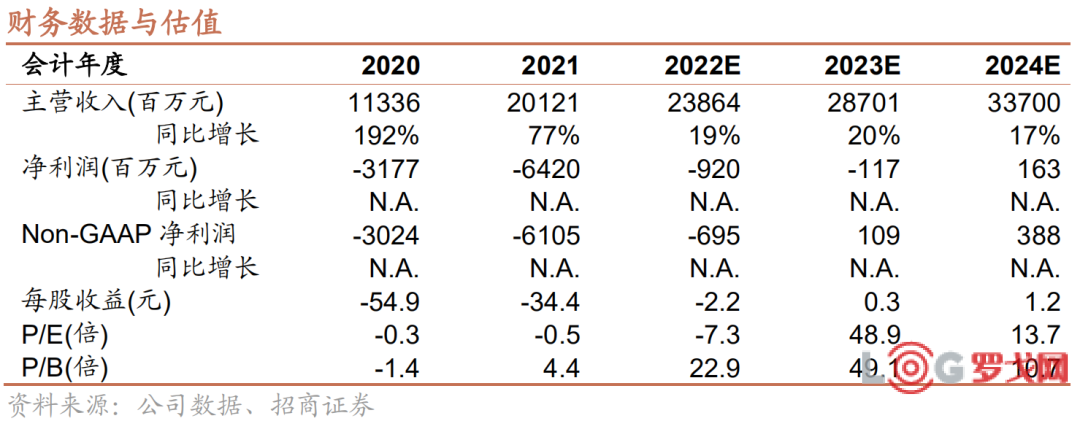

投资建议:当前公司现金流稳健,减亏正稳步推进,Q4有望实现Non-GAAP盈利;同时即时零售空间广,发展快,公司作为前置仓赛道领先玩家,用户数及交易规模领先,具备更强的品控和履约效率,用户体验和黏性较好。预测公司2022E/23E/24E收入为239/287/337亿,Non-GAAP净利润(亏损)为-6.95/+1.09/+3.88亿, 2023年实现盈利,给予“强烈推荐”评级。

风险提示:疫情波动风险;宏观经济风险;市场竞争加剧。

2024年物流十大事件

2627 阅读

解密“破卷”标杆:顺丰2024年谋变突破的新故事

1532 阅读

永辉超市:转型品质零售,超市龙头涅槃重生

1439 阅读运费内卷、成本走高、份额蚕食,专线老板如何破卷突围?

1359 阅读普洛斯ASP智慧零碳解决方案助力中储上海数智低碳物流园建设

1305 阅读2024LOG供应链物流 突破创新奖候选案例——上海欧力德物流科技有限公司

1291 阅读日本调研:综合商社、快递、航运启示

1251 阅读电商风云2024:拼多多引领西进,包邮无问西东

1197 阅读京东集团与招商局集团开启第三轮战略合作,携手共创更大价值

1031 阅读中国石化资本投资入股徐工汽车!

1026 阅读