[罗戈导读]顺丰控股/嘉里物流发布联合公告,顺丰将向嘉里物流股东发出部分要约,总对价176亿港元获得嘉里物流51.5%的股权。要约与公司出售香港货仓、台湾业务互为前提。被要约股东将获得每股18.8港元对价与收购相关特别股息每股7.28港元。我们测算此次被顺丰收购对应2021~2023年26/22/19倍PE,我们认为对价合理,且公司与顺丰业务具有协同性,未来国际物流业务或将提速发展。

[罗戈导读]顺丰控股/嘉里物流发布联合公告,顺丰将向嘉里物流股东发出部分要约,总对价176亿港元获得嘉里物流51.5%的股权。要约与公司出售香港货仓、台湾业务互为前提。被要约股东将获得每股18.8港元对价与收购相关特别股息每股7.28港元。我们测算此次被顺丰收购对应2021~2023年26/22/19倍PE,我们认为对价合理,且公司与顺丰业务具有协同性,未来国际物流业务或将提速发展。

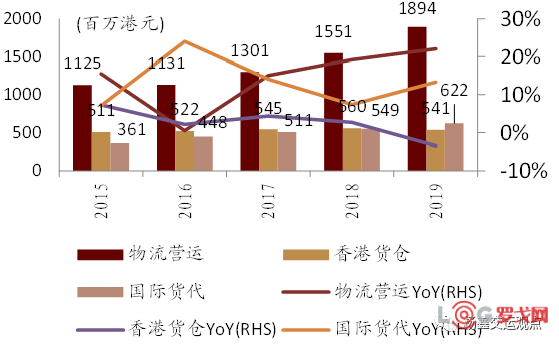

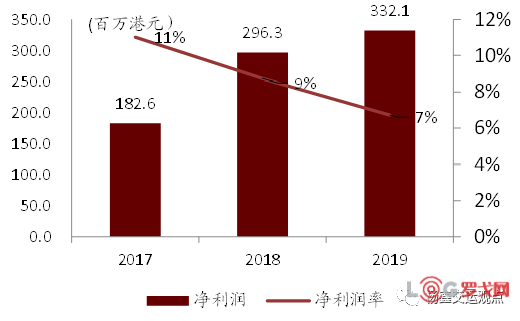

公司从事综合物流与国际货代业务,2019年物流运营/香港货仓/国际货代分别贡献利润的62%/18%/20%。公司继承国际化基因,全球铺设物流网络、积累B端头部客户,2019年发展为物流行业营收亚洲第九,海运货代全球第六。公司过去五年营收/净利润复合增速14%/18%,2019年净利润38亿港元(剔除货仓出售一次性影响净利润19亿港元)。

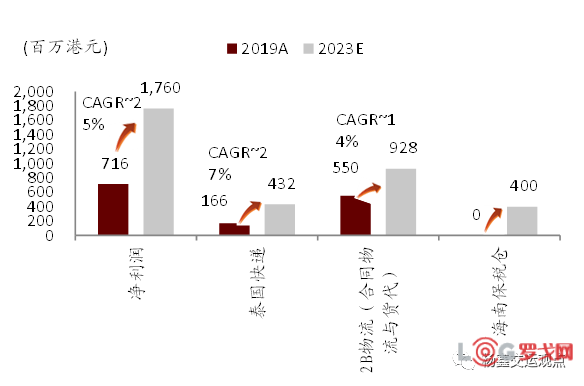

按收购后口径且不考虑顺丰赋能,未来业绩受快递和保税仓业务驱动而提速增长。公司2021~2023年净利润13/15/18亿港元(剔除香港货仓、台湾业务,新增保税仓业务),其中2023年2B物流(合同物流+货代)/快递/保税仓分别贡献53%/25%/23%的利润:

(1)物流运营:①合同物流为垂直行业头部客户提供定制化系统化物流服务,借助全球优质的B端客户资源、并利用货代铺设全球基础设施网络,增加提供服务的物流环节、甚至向上下游的生产销售环节延伸,以提高盈利质量;②快递业务主要布局在市场潜力大、竞争较弱的东南亚地区,将逐渐成为重要的盈利构成;③5万平米的海南保税仓有望于1Q2023建成,我们假设仅提供租赁服务(参考嘉诚国际),也有望贡献可观利润(当年贡献23%)(2)国际货代:公司上市以来全球范围内持续收购,意在布局全球网络,助力货代业务盈利维持10%以上增速(行业增速6%)。

公司与顺丰业务互补性强,未来顺丰赋能可期:①顺丰在C端业务积累的客户资源、运营经验、末端建设等能助力公司大陆和东南亚业务发展;②顺丰在机队、机场等运力与基础设施建设赋能货代业务;③顺丰的科技实力将全面赋能公司各项业务。

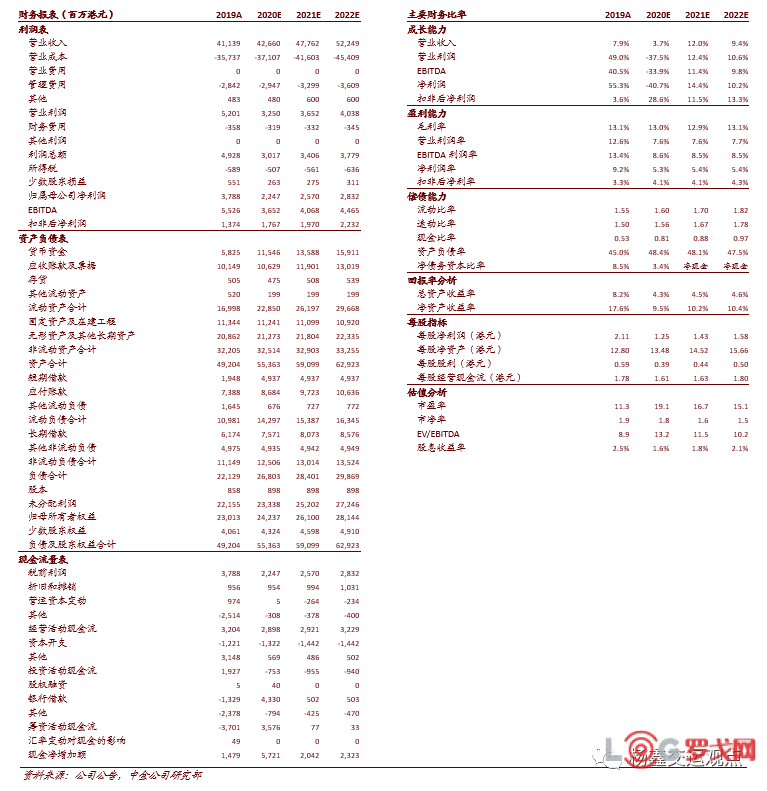

盈利预测与估值

交易未完成前提下,维持2020/2021年盈利,引入2022年盈利28.3亿港元。现价对应2021年16.7倍PE/21.8倍核心PE(收购后口径对应2022/23年28.4倍/24.4倍PE)。维持跑赢行业评级,因顺丰或将带来的业务协同,上调目标价42%至28.49港元(收购后口径对应2022/23年34倍/29.1倍PE),较现价19%上涨空间。未来随着快递/保税仓业务对利润贡献提升(国内可比公司现价对应2019年平均PE为33倍/28倍),公司未来估值水平或将持续提升。

风险

收购进展不及预期或收购失败,国际贸易条件恶化。

嘉里物流是亚洲区领先的物流服务提供商,业务范围涵盖综合物流、国际货代和供应链管理,在亚洲区建立了成熟的物流网络和设施,以专业水准和管理能力知名。其客户主要是世界百强品牌公司。

往回看:兴于香港、领先于亚洲、活跃于全球[1],2019年以来业绩提速

嘉里物流是主营综合物流和货代的港股上市公司。公司于2013年12月港股上市(代码00636.HK),截至当前[2],公司的股本总数17.97亿股,实际控制人是郭氏集团创立的嘉里控股(KHL),持股比例合计62.9%。

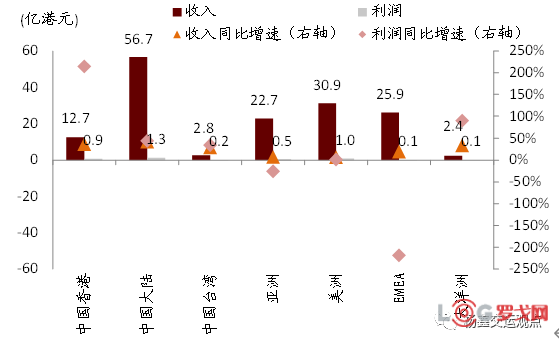

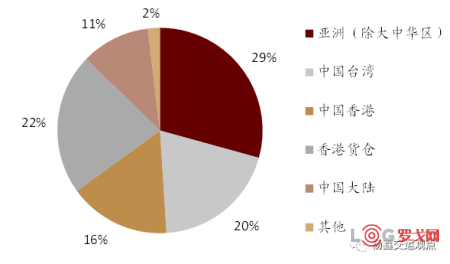

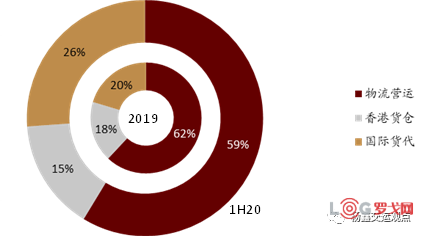

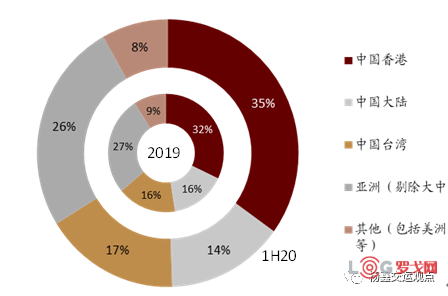

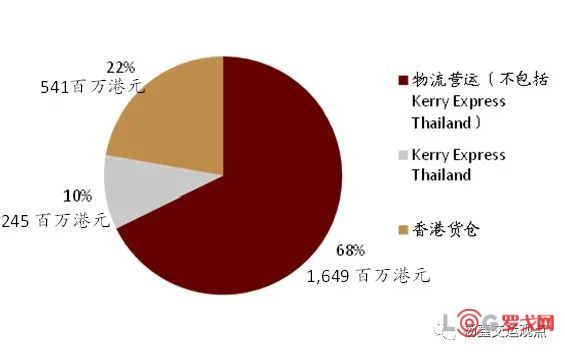

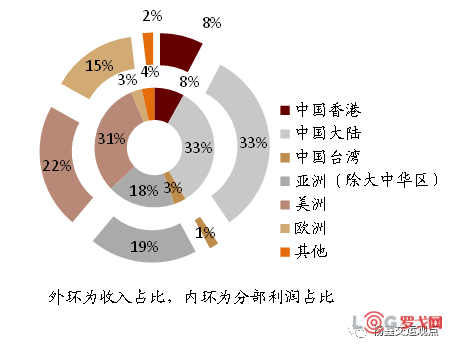

公司主营综合物流和国际货代。公司主营业务可分为:综合物流(IL)业务,包括香港货仓(HKW)与物流营运(LOP);国际货代(IFF)。2019年物流运营、国际货代、香港货仓业务分部利润[3]分别为18.9亿港元(占比62%,2014-2019年复合增速14%)、6.2亿港元(占比20%,2014-2019年复合增速13%)、5.4亿港元(占比18%),1H2020分别占比59%、15%、26%。区域分布上,2019年中国香港、亚洲(剔除大中华)、中国台湾、中国大陆、其他区域(包括美洲、欧洲等)分别占比32%、27%、16%、16%、9%;1H20分别占比35%、26%、17%、14%、8%。

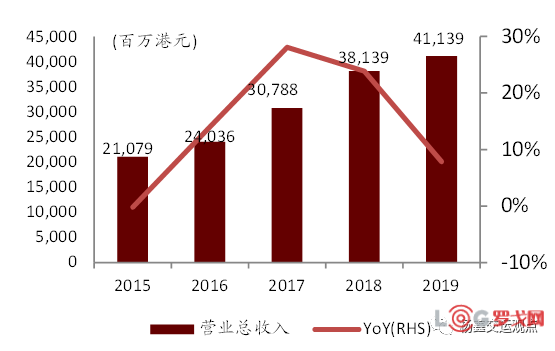

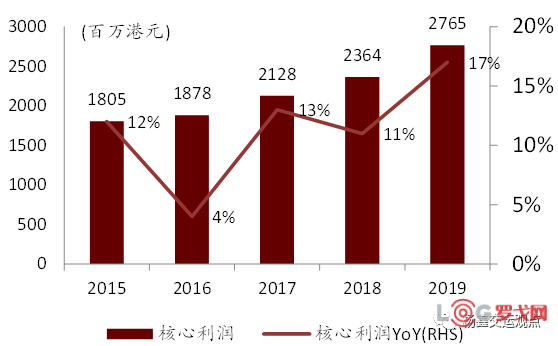

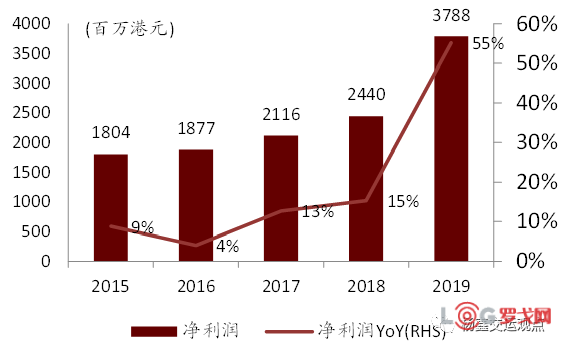

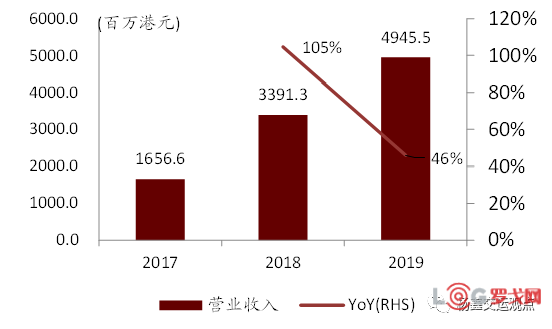

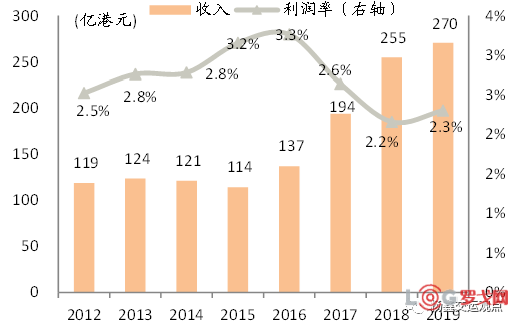

历史增长稳健,2019年以来加速。2019年营收411.4亿港元(2014-2019年复合增速14%);1H20同比增长10%;2019年核心利润[4] 27.7亿港元(过去五年复合增长率为11%);1H20同比增加12%。2019年净利润37.9亿港元(过去五年复合增长率为18%);1H20尽管1Q受疫情影响,同比仍增长8%。驱动因素上看,过去三年亚洲(除大中华地区)的物流营运业务与亚洲以外地区的货代业务增长较快,分别受益于泰国快递业务的强劲发展和全球无船承运商Apex的收购。

目前公司物流网络与客户覆盖全球,物流业务亚洲领先。目前公司物流网络覆盖中国内地、中国香港、中国台湾、东盟等泛亚地区,国际货代同时涉及欧洲、南北美洲、澳洲等58个国家和地区(图表21)。根据SJConsulting(国际物流运输业分析咨询机构)统计,2019年嘉里物流营收体量全球排名第35,亚洲排名9。嘉里物流的海运货代业务量全球排名第六,2019年亚洲至美国跨太平洋NVOCC(无船承运人)排名第三[5]。公司下属两家子公司也已在当地上市:嘉里大荣(2068.TW,主营中国台湾地区物流业务)、和Kerry ExpressThailand(KEX,主营泰国快递业务)。

我们认为公司的核心竞争力在于国际化市场化的基因、全球化的网络布局以及B端客户的积累。文化基因是公司相对灵活的经营策略和全球布局的内在驱动,是软实力;通过持续收购得以完善的物流网络布局是公司硬件护城河;而良好的B端客户资源既是前两大优势的结果,又在业务发展过程中加固前两大优势。三大优势共同构筑公司的护城河。

往前看:顺丰合理对价收购,赋能公司全球发展,业绩和估值有望迎来戴维斯双击

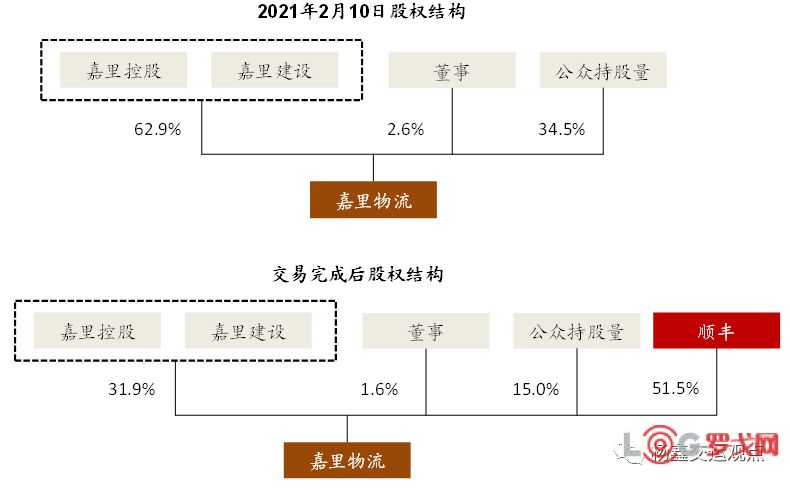

拟出售香港货仓和台湾业务至母公司,并接受顺丰的收购。2月10日晚间/2月11日早间,顺丰控股/嘉里物流分别发布公告,顺丰将向嘉里物流的股东发出部分要约,拟以每股18.8港元的价格,收购嘉里物流约9.3亿股股票,总对价175.6亿港元。与此同时,嘉里物流下属的香港货仓业务和中国台湾业务将被出售给公司的母公司嘉里控股及其全资子公司。公告提到,顺丰发出部分要约与公司出售香港货仓与中国台湾业务互为条件,计划在3Q2021同步完成,而整个收购计划在4Q2021完成,完成后,顺丰将持有公司51.5%的股权,成为公司的控股股东。

公司与顺丰业务具有强互补性,公司得到顺丰的全面赋能,结合自身所长而加速扩张。顺丰的公司文化契合公司自身国际化市场化的基因,而业务与资产优势则与公司较为互补,未来或能发挥较强的协同效应:(1)2B物流上,顺丰为公司的全球货代网络提供机队等运力支持,助力公司在全球拓展业务;(2)顺丰在大陆多年耕耘得到的C端客户资源、运营经验、末端建设等都能助力嘉里的大陆和东南亚地区快递业务发展;(3)顺丰的科技实力也能赋能公司传统的B端物流与货代业务。未来公司有望成为顺丰全球化拓展过程中的核心力量。

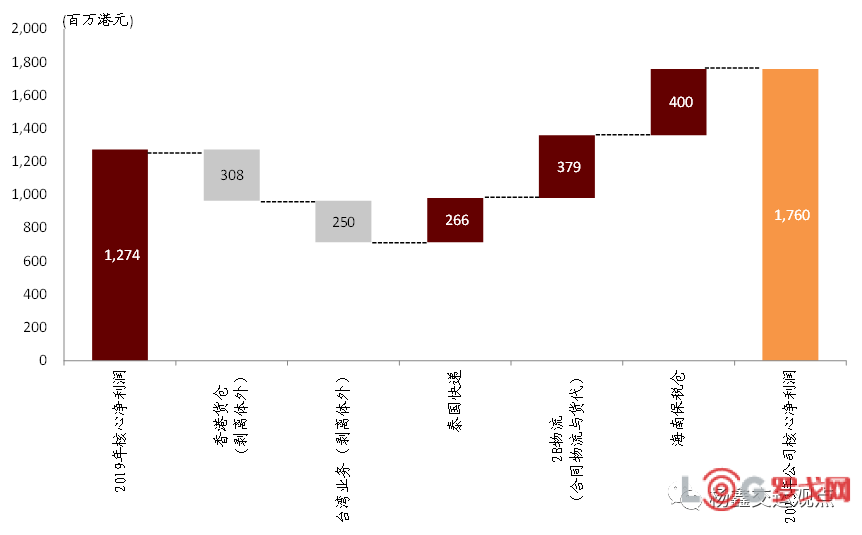

假设顺丰收购完成后,未来三年公司业务结构调整、增长更快。(1)香港货仓与台湾业务不再贡献利润(2019年我们估计两者合计贡献公司净利润5.6亿港元),同时香港货仓以作为投资性房地产贡献的公允价值变动收益也不再有;(2)公司投资建设的5万平米海南保税仓计划在1Q2023建成,并开始贡献利润,我们参照嘉诚国际保税仓的盈利水平(假设不提供除仓库租金外的增值服务),海南的保税仓建成后有望贡献约4亿港元利润;(3)To B物流(合同物流和货代)与To C快递业务或将获得顺丰的赋能而加速增长。

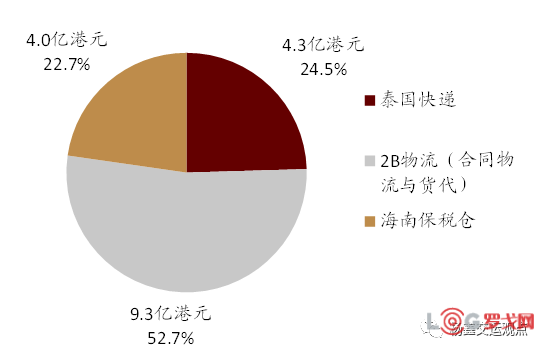

在以上假设下,我们预计2023年净利润将达到17.6亿港元(可比口径下2019-2023年复合增速25%),其中To B物流(合同物流和货代)贡献9.28亿港元净利润(占比53%),泰国快递贡献4.32亿港元(占比25%)、海南保税仓贡献4亿港元(占比23%)。(图表9)

顺丰收购价格合理。基于收购后口径,我们预计公司2021/2022/2023年净利润12.8亿/15.2亿/17.6亿港元,顺丰此次股权收购价对应26.4倍/22.5倍/19.3倍核心市盈率。对比公司2019-2023年20%以上的核心利润增速,我们认为整个收购对价合理。

快递和保税仓业务或将推动公司业绩与合理估值继续提升。同样以收购后口径计算,公司现价对应2021/2022/2023年33.4倍/28.4倍/24.4倍核心市盈率。我们认为随着未来公司高增长的快递业务、保税仓业务利润贡献提升(上述两业务的国内可比公司平均交易在33/28倍2021年市盈率),公司未来估值水平或将持续得以提升。

图表7:交易前后股权变化

本部分,我们聚焦嘉里的主营业务。目前嘉里物流主要从事综合物流(亚洲)与国际货代(全球)业务,To B物流居多。由于未来顺丰完成收购后,嘉里物流将香港货仓与台湾业务出售给母公司、剥离上市公司体外。因而我们重点分析现有业务中的剔除台湾的亚洲物流运营业务(主要是To B合同物流、To C东南亚快递)和货代业务的发展趋势。

收购完成后,我们预计2023年公司净利润将达到17.6亿港元(可比口径下利润加速增长,2019-2023年复合增速或达25%),其中To B物流(合同物流和货代)贡献9.28亿港元净利润(占比53%),泰国快递贡献4.32亿港元(占比25%)、海南保税仓贡献4亿港元(占比23%)。

综合物流:巩固To B、发力To C,东南亚快递增速领先、未来保税仓再锦上添花

公司最早从提供香港货仓租赁服务开始,后逐渐围绕客户的需求、渗透至仓储外的其他物流环节(如干线运输等),目前也有一部分业务从物流环节向上延伸至生产加工、向下延伸至销售环节。目前公司的综合物流以发展To B物流(香港货仓+合同物流)为主,约贡献2019年综合物流分部利润的90%(对应22亿港元),而泰国快递约贡献10%的分部利润(其他地区的快递业务规模相对小且有赢有亏、我们暂不考虑他们的盈利)。[6]

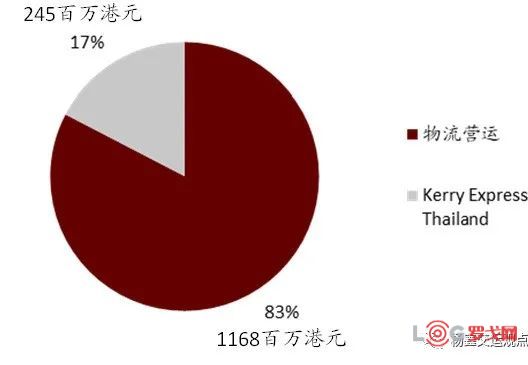

而未来顺丰完成收购后,嘉里物流将香港货仓与台湾业务出售给母公司、剥离至上市公司体外。现有业务保留剔除台湾地区的物流运营业务和货代业务,快递在综合物流业务分部利润中的比重上升至17%,而2B物流仅保留除台湾地区外的合同物流,贡献分部利润占比至83%(对应11.7亿港元)。(图表12)

合同物流:依靠核心设施与服务质量维系拓展客户、实现稳健增长

合同物流的核心是给客户提供高价值的物流服务。合同物流公司通常签订一至三年的合同,为客户提供包括采购物流、生产物流、销售物流、逆向物流等在内的供应链物流管理服务。合同物流相对于传统物流而言,核心竞争力是为客户提供更为系统化和个性化的定制化解决方案,凭借技术优势和发达的运输网络,为货主提供增值服务,提高客户粘性,并且由于此项业务的用户通常更注重服务质量而不是价格便宜,因此服务定价和毛利率一般高于传统物流。

未来头部第三方物流公司有望获取市场份额。目前合同物流的市场尚未成熟,且市场竞争格局较为分散。目前第三方合同行业的客户领域主要集中在汽车、医药、科技等先进制造业和消费品、零售等消费行业,且目前细分领域合同物流龙头与上游制造业和商贸业母公司高度捆绑,第三方物流公司的市场份额小。向前看,需求侧,随着产业升级和居民消费升级推进,越来越多的制造业与商业贸易公司或将产生对合同物流的需求。供给端,第三方合同物流公司或能通过服务头部客户,在需求快速增长的同时积累服务经验、以更高的效率和品质获取更多市场份额。整体上,物流行业具有显著的规模效应,头部公司有望继续获得快于行业的发展增速、提高市占率。

目前公司的物流运营主要集中在亚洲地区。我们用剔除泰国快递后的物流营运业绩表现,去近似的衡量公司合同物流的经营表现,2019年公司合同物流贡献16亿港元分部利润,合同物流2018-2019年两年利润复合增速为18%(剔除台湾地区后复合增速为22%),增长稳健。公司主要在全球物流设施与网络建设、维护B端头部客户关系、以及多元化业务组合灵活调整业务重点等方向上已经建立核心竞争力,业绩或将加速释放。

快递业务:主要面向东南亚市场,泰国快递子板块分拆上市后、或再迎顺丰助力

东南亚快递业务日益崛起。公司目前在泰国、越南、马来西亚、柬埔寨、印尼、中国台湾和中国香港均有布局快递业务,随着东南亚地区的网购习惯加速培养,以及竞争相对温和,(尤其泰国和马来西亚)日益成为公司近年来重要的利润增量来源。

目前泰国市场贡献了大部分快递收入和盈利。嘉里快递(泰国)是公司持股52%的子公司,成立于2006年从事当地快递业务,于2020年12月于泰国上市(代码:KEX)。嘉里快递(泰国)目前在泰国拥有1.6万个以上服务点、600个配送中心,次日达快递服务覆盖了泰国99.99%以上地区,嘉里快递(泰国)平均每天寄送的包裹数超过120万个(2020年被《Marketeer》评为2019-2020年泰国第一品牌)。

泰国快递过去三年享受高业绩增速和高估值。2019年KEX营收49.5亿港元(2017-2019年复合增长率达72.8%),净利润达到3.3亿港元(2017-2019年复合增速达35%)。我们根据股比估算KEX贡献了公司2019年综合物流分部利润的10%(对应2.45亿港元)。2020年以来,受疫情影响利润增速放缓,但仍实现15%的净利润正增长。截至2021年2月5日的总市值为266亿港元,对应80倍2019年市盈率。

向前看,我们认为泰国快递增长将继续强劲,主要因为:1)疫情加速当地网购渗透率,快递市场规模有望快速增长,市场空间大;2)嘉里物流切入时间早,在当地基本完成中心辐射型网络和轻资产型业务模型,累积了一定的声誉,具有先发优势;3)泰国当地上市后,有助于资本运作,为业务发展提供更加有力的资金环境;4)潜在的顺丰收购方案完成后,或将得到顺丰的科技赋能和To C物流运营经验。

保税仓业务:切入保税仓业务,或将继续发挥仓库运营优势

抓住跨境物流行业发展契机,利用仓库业务优势切入保税仓业务。公司自1981年开始运营香港货仓(基本为高标仓),在这过程中积累了多年来的仓库建设、经营经验。近年来也逐渐切入跨境电商物流的保税仓业务。在阿拉伯联合酋长国,位于迪拜占地7,778平方米的保税物流设施已于4Q2019启用。2020年12月公司发布有关海南海口保税仓项目的公告(总面积达5万平方米,其中包括1万平方米的冷冻仓库,设施预计1Q2023落成),我们参照嘉诚国际(主营保税仓业务)目前的出租率和盈利水平,若仅计算租金收入,海南的保税仓建成后有望贡献约3.45-3.95亿港元利润,再考虑租金上涨与提供仓库内增值服务,预计建成后能贡献年化4亿港元以上净利润,对应20%以上公司当年的盈利。

国际货代业务:持续外延收购,实现物流网络全球布局

公司在亚洲内以及亚洲、美洲、EMEA(包括欧洲、中东和非洲)、大洋洲洲际间提供国际货代服务。在货代业务中,公司分别与货主和承运人签订合同,受货主委托揽取货物,但并非承运人,主要从事订舱、出货、提箱、装箱、报关等中间环节。公司货代业务包括海运代理、空运代理、铁路代理及多式联运等。根据Transport Topics 2020 年榜单,嘉里物流的海运货代业务量全球排名第六,2019年亚洲至美国跨太平洋NVOCC(无船承运人)排名第三[7]。

2019年,嘉里物流国际货代业务营收达216亿港元,占总营收的52%,分部利润达6亿港元,占分部利润的20%。分地区看,大中华区、亚洲(除大中华区)、美洲、欧洲、其他地区分别贡献营收和分部利润的42%、19%、22%、15%、2%和44%、18%、31%、3%、3%。过去五年得益于外延并购和龙头获得份额,货代分部利润复合增速约13%。

行业竞争激烈,龙头或将持续获得份额

货代毛利相对较低,龙头在激烈的竞争中占优。货运代理的营业模式基本为赚取代理费佣金,利润增长主要依靠业务量驱动和服务环节的增加。运价变动对只收取操作费的货代公司而言并不造成利润的波动。由于承运人的运输成本也作为货代公司的成本,所以货代公司的收入、成本均高,利润率较低。我们观察发现,全球领先的货代龙头在广度(货运网络密度、尤其在海外)与深度(提供多个环节的代理服务,形成全流程服务能力)上具备竞争优势。因而我们预计,拥有全球化网络布局与全流程服务能力的龙头将持续获得份额。

公司外延收购以实现自身的全球物流网络布局

公司在过去持续收购全球多个货运公司,意在完善全球网络。公司2013年上市以来,以平均每年收购控股超过4家公司的速度,拓展其全球网络。公司所收购的大部分标的体量不大,主要出于公司拓展当地客户和触及当地网络的战略考虑。

2020年完成Apex Group收购,成为亚美线第三大无船承运商。Apex Group是一家跨太平洋亚美线的美国货代公司,嘉里物流以总价约20.6亿港元收购其100%股权(分别于2016年和2020年以6.9亿港元和13.7亿港元购得其51%和49%的股权),一跃成为排名前三的跨太平洋亚美线无船承运商。Kerry Apex 2019年税前利润分别为2.0亿港元,贡献嘉里物流国际货代业务16.7%的分部利润。Kerry Apex每年海运代理货运量超50万箱,贡献了公司海运代理货运量的40%以上,空运代理货运量超2.0万吨,占公司空运代理货运量5%以上,且其在美国拥有5.57万平方米的仓储面积,扩展了公司从亚洲至美国的业务能力,与公司的全球物流网络发挥协同效应,进一步提升嘉里物流全球化能力。