京东当前的增长价值在数据之外。

今天晚间时间,京东发布了第三季度(Q3财季)的财报。这份季报在营收、净利润、用户数,这三个电商类企业的财报核心指标方面,给出了不错的增长率指标。

Q3财季,京东营收1742亿元人民币,同比增速29.2%;净利润(Non-GAAP)方面为56亿元人民币,同比增速80.1%。用户数增长给出了年度数据,过去12个月活跃用户数为4.416亿,同比增速32.1%;一年净增1亿多用户。

看数据关键看细节,看结果关键看趋势。这三个核心指标的细节趋势地方,也有值得特别注意的地方。

营收和利润方面,京东Q3财季的服务性收入达到228亿元人民币,占据整体营收的13%。京东作为一个有着寄销、代销等强自营属性的电商平台,服务性收入的占比提升意义极大。这意味着京东在批零差价卖货、流通履约的成本效率提升、广告和佣金之外,开创了一个稳定且占比不错的服务性收入项目。服务性收入的占比提升,意味着一个电商型零售企业的创造利润的能力,连接产业链上下游合作伙伴的价值深度,应对市场变化的抗风险能力,都在本质改变。京东从零售商到零售服务商的能力提升,财报给出了客观实在的验证。或许,这也是为什么京东Q3财季的利润率,得到大规模提升的原因之一。

用户数方面,京东的电商月活用户与其他两家电商平台存在3亿的差别。不过,这不能简单的认定京东的用户基数不高,这是京东平台和强自营电商业务属性的产物。京东这种强自营的电商平台,决定了京东自身在电商的一整套能力的整体性太高。简单的说,就是京东的品牌商家、商品数量、库存效率、订单规模、用户需求、履约效率,需要整体性一起扩张。单纯在某一个节点上的增长,很容易导致整体高度精密的京东电商业务体系,发生稳定性风险。这点,凡客诚品、网易严选,都付出过惨痛代价。这也是京东不能像其他两家电商平台,借助分散的商家店铺对应分散的用户和需求,然后分散的点对点履约满足。

京东收获的好处在于,它能非常稳定抓住这个社会中产阶层的稳定购买需求。形成在客单价、用户年货值、购买频次,购买货件数的深度占有。更进一步为供给端和需求端的服务延展——即购买之外的商家服务价值的占有——也是刚才提到的京东服务收入增长项。也因为如此,京东零售集团CEO徐雷在刚刚的分析师电话会议上表示:“大快销品会是京东未来的第一品类”。京东占据家庭客群、家庭日常深度购买、稳定购买频次的意图,非常明显。

你可以理解为电影界的诺兰现象、杜琪峰现象,不会是霸占票房冠军的常客。但是影片拥有很好的口碑和观众心理的深度占有,以及对影片高质量的打造之余,带来公司和合作方很长久的长尾价值收割。还有,基于终端用户服务体验的打造,还有不少的提升空间。包括联合品牌商和零售渠道商的京东“物竞天择”,目前除了解决现有购买的便捷性的体验之外,京东还有向用户未知需求的探索机会。即围绕着用户的近场景,以及京东与品牌及渠道的现有网络,设计一套更加综合完整的购买体验的输出。

刚才提到京东Q3季度的库存周转效率34天,这是一个明显的零售能力亮点。京东内部对此总结认为是技术带来的智能预测,京东强控货的精密体系能力的体现。不过,这对应了刚才谈到京东用户基数和占有稳定客群的话题,即京东对整个商品库存周期的管理效率提升背后,本质来自京东追求有质量的整体性扩张,是对京东应对市场和企业风险变化的能力强化的必然表现。

一手品牌商,一手物流效率,属于京东从2009年整体发力之后的两大业务法宝,并直到今天还是京东强自营、高效率、好体验的电商核心价值。一手供应链,一手技术输出,属于京东为当前和未来设计的两大业务法宝。这是品牌商在京东卖货,与京东帮助其卖货的思想和战略转换。它所带来的未来电商流通和体验的想象力,就是品牌商在全国任何一个局部市场,都能带给用户足够接近一致性标准的履约和体验。

现在电商产业貌似又回到了一个类似第一阶段的周期规律循环:2008年之前,用户拉新补贴;2012年之前,数据算法和平台能力升级;2016年之前,大中小商家分层运营;2020年之前,突破物理局限的服务。

因为2019年国内几大电商平台都在下沉市场大规模挖掘过新客增长,目前在数据算法和平台能力升级的建设方面,貌似都属于当前各大电商平台都在主要发力的地方。

京东还存在一些发展不够快的地方,它的品类轮番改造的能力还不突出。至少在非标品和非品牌类商品,以及头部商家集中度不高的产业领域,目前手段还看不出特别的地方。京东在体验和效率上的强控特点,导致京东的自身业务规模和组织规模,不能很好的完成边际效应的递增。简单的说,就是员工数量和业务规模之间,还在正比例的增长。

总体来说,京东有质量的扩张,决定了京东已经进入到一个中长期的有序增长周期。这个时期,单纯看绝对增长值的数据,并不能准确反映京东业务发展的本质。

京东集团发布了2020年第三季度业绩,整体来说有增长有不足。这也是为什么京东股价会出现盘前跌近6%后,又上涨3%(截止发稿前)的两极化情况。

这一季京东的用户增速继续提升,但净收入增速又有点“拖了后腿”,再次跌到30%以下。

Q3财季,京东净收入为1742亿元人民币(约257亿美元),同比增长29.2%,这一数字曾在上一季度一度回升至33.8%。自打2018年Q4营收增速跌破30%后,此后京东的营收增速连续6个季度都再也没能爬回30%以上。上一季度借助618的大促,京东净收入有了一次质的飞跃。Q3的淡季时期又有所下跌,这难免让投资者们感到意外。

用户数方面倒是增速有所提升,截至2020年9月30日,京东过去12个月的活跃购买用户数达到4.416亿,同比增长32.1%。增速创下过去三年来的新高,上一季度这一数字为29.9%。

不过这样的成绩对京东来说是好的,但和竞对们一比还是略显示“不足”。阿里、拼多多上周发布的财报里,用户增速分别20%和、36%,而这两家的用户基数都在7亿+,尤其是拼多多,还能有36%的增速。

不过这种相比之下的“不足”,也不是一两个季度了。所以也不再多说,此处只是想解释一下,股价为何有如此两极化的情况。

另一个让投资者感到意外的点在于,这一季度京东的经营利润表现也有些不够猛。Q3京东的经营利润为44 亿元人民币,相比2019年同期的50 亿元下滑8%。

此外,过去对于京东自建物流外界的看法也是呈现出两极化,关于“规模不经济”的质疑从未间断过。而这一财报的数字再次给了不看好者提供了材料,Q3 京东的履约费用率有所上升到6.7%,此前这一数字曾下降至6.4%。

再来说说好的方面,京东Q3 GAAP和Non-GAAP均实现盈利,且较去年同期大幅增长。归属于普通股股东的净利润为 76 亿元人民币(约 11 亿美元),去年同期为 6 亿元人民币。2020 年第三季度非美国通用会计准则下(Non-GAAP)归属于普通股股东的净利润为 56 亿元人民币(约 8 亿美元),较去年同期的 31 亿元人民币增长 80.1%。

从“商品”向“商品+服务”转变,是京东近两年寻找新增长点的主要路径,所以净服务收入占比也是一个比较关键的指标。Q3京东净服务收入达228亿元人民币,同比增长42.7%,占整体净收入的比例首次超过13%。

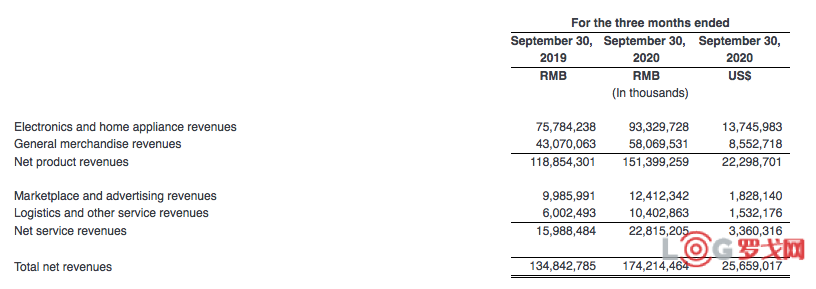

Q3净收入各项

净服务收入主要包括了平台及广告服务收入,物流及其他两部分。其中,物流收入104亿人民币,同比增长73%;广告服务收入124亿人民币,同比增长24%。

此外,尽管用户数增速不算太猛,但京东过去一段时间推进的下沉战略整体还是奏效的。财报显示,在过去一年里,依靠京喜拉新的用户数还是取得了不错的成效。在过去一年净增的1亿多活跃用户中,有接近80%来自于下沉新兴市场。

这些新增用户,对于京东这种追求强控模式的平台来说,应该考虑的是怎么将这新增的1亿用户,做好足够的留存。

2024年物流十大事件

2424 阅读

解密“破卷”标杆:顺丰2024年谋变突破的新故事

1476 阅读

永辉超市:转型品质零售,超市龙头涅槃重生

1411 阅读运费内卷、成本走高、份额蚕食,专线老板如何破卷突围?

1282 阅读普洛斯ASP智慧零碳解决方案助力中储上海数智低碳物流园建设

1284 阅读电商风云2024:拼多多引领西进,包邮无问西东

1176 阅读日本调研:综合商社、快递、航运启示

1160 阅读中国石化资本投资入股徐工汽车!

998 阅读京东集团与招商局集团开启第三轮战略合作,携手共创更大价值

989 阅读中远海运集团东北区域总部在大连揭牌成立

937 阅读