[罗戈导读]达飞集团(CMA CGM)收购CEVA是2018到2019年间国际物流界的重大事件。整个过程从2018年4月份到2019年10月份正式落下帷幕,整整一年半时间,涉及金额约16亿美元。

[罗戈导读]达飞集团(CMA CGM)收购CEVA是2018到2019年间国际物流界的重大事件。整个过程从2018年4月份到2019年10月份正式落下帷幕,整整一年半时间,涉及金额约16亿美元。

达飞集团(CMA CGM)收购CEVA是2018到2019年间国际物流界的重大事件。整个过程从2018年4月份到2019年10月份正式落下帷幕,整整一年半时间,涉及金额约16亿美元。交易过程跌宕起伏,期间还穿插着DSV意图截胡的小插曲。在试图分析达飞收购CEVA的整个过程和达飞的战略思路时,不免有烧脑的感觉。作为供应链领域专业投资并购人士,回顾和分析CMA CGM收购CEVA的案例,有助于帮助国内相关企业在向新业务转型时如何设计战略,以及如何进行一场合适的大型交易。

先对两家公司做个简单介绍。

1CMA CGM

CMA CGM达飞集团是全球第四大集装箱航运公司,全球超过11万名雇员。2019年实现收入303亿美元,EBITDA约38亿美元。CMA CGM运营着一个覆盖全球400多个海运港口以及内陆航线的全球航运网络,业务覆盖160个国家,并开发了30多个港口码头投资组合以及干港。达飞集团服务网络体系由7个服务中心支持,并由750多家机构组成。

2CEVA

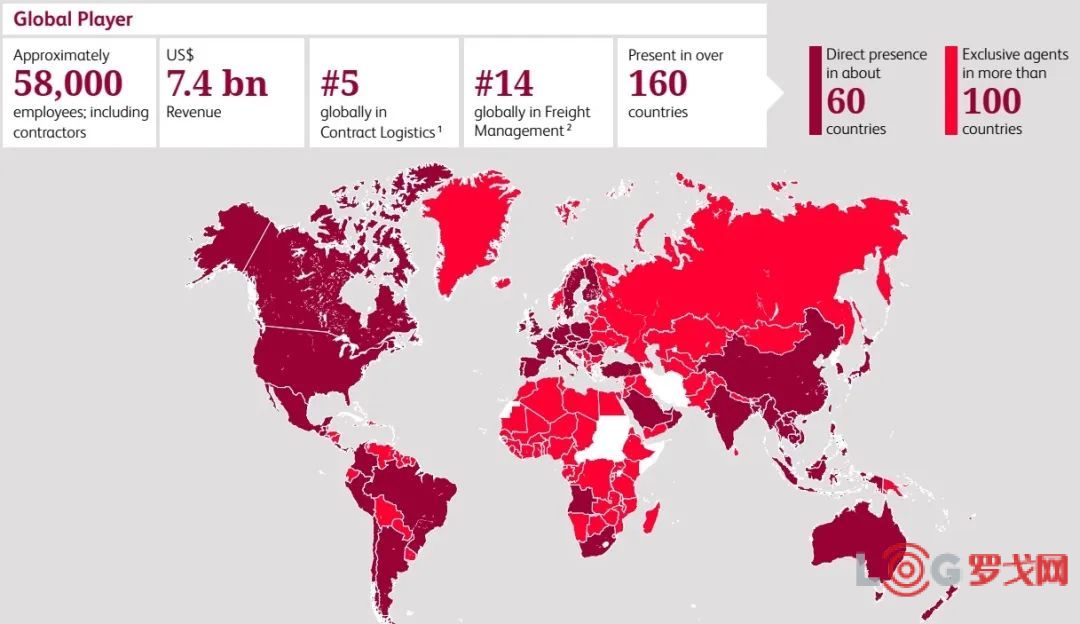

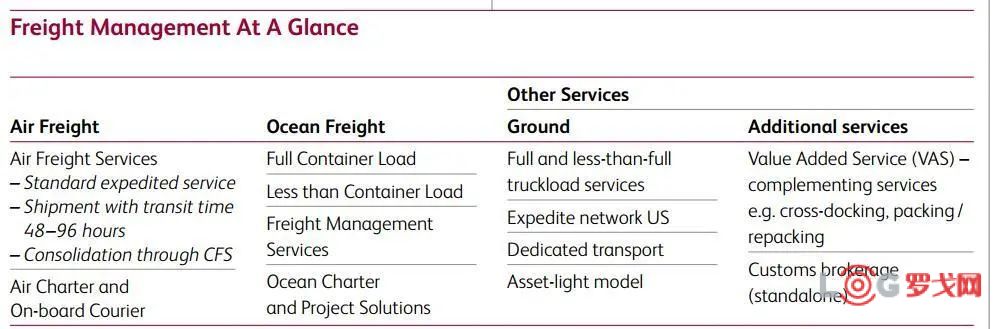

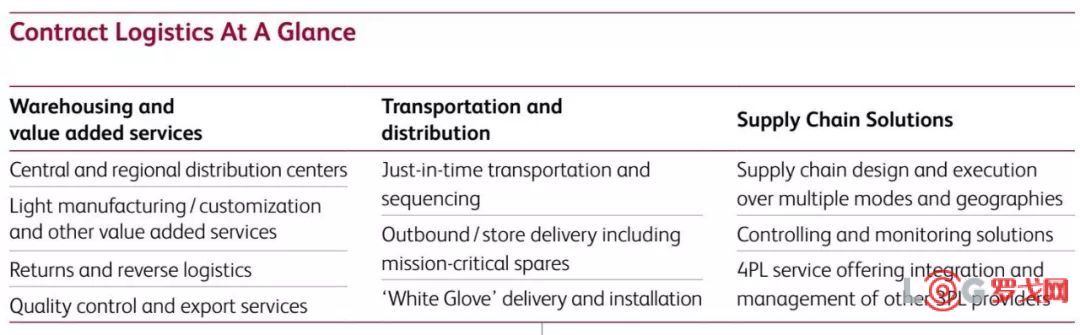

CEVA基华物流是全球领先的综合物流服务提供商。公司业务覆盖160个国家,全球员工约78000人。2019年公司收入达到71亿美元,EBITDA约4.94亿美元。CEVA提供全面的物流服务,其业务条线包括货运管理和合同物流两大类。根据Transport Intelligence(TI)2018年的报告,CEVA在全球合同物流排名第5位,全球货运代理业务排名第14位,空运第7位,海运第14位。

CEVA与上汽安吉物流合资的安吉智行物流有限公司(ANJI-CEVA Logistics)则是国内最大的合同物流公司,2019年收入达到18亿美元。

3达飞与CEVA的交易过程解析

从2018年4月CEVA上市到2019年10月CEVA退市,整个交易路径异常凌乱。经过梳理,这次收购事件在主线上有三件标志性的大事,也可以看出其交易过程之复杂。

CEVA上市

CEVA收购达飞物流

达飞要约收购CEVA并导致CEVA退市

根据年报及官方网站所披露的信息,梳理其时间线如下。

2018年

4.19

达飞成为CEVA基石投资人,认购CEVA发行的可转换债券,认购价格约3.79亿瑞士法郎(3.8亿美元),转股后占CEVA股权24.99%,达飞与CEVA结成战略合作伙伴。

5.4

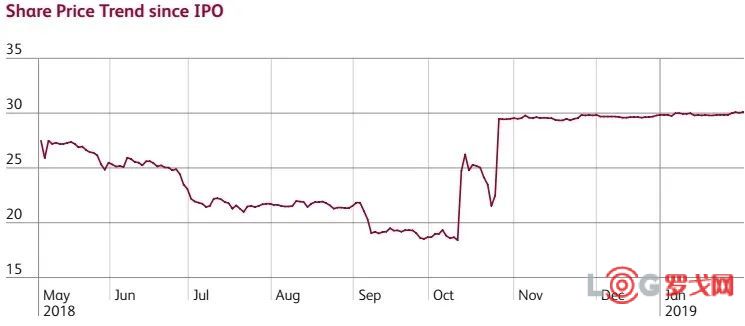

CEVA正式在瑞士证券交易所上市,发行股份共计55,203,096股,其中新发股票2990万股,发行价格27.5瑞士法郎,发行时市值约15亿瑞士法郎。

达飞在CEVA上市后签署一年锁定期协议,同意在上市后6个月内不增持CEVA的股份。并约定如有第三方公司向CEVA提交收购要约,且获得CEVA董事会认可,达飞有义务按照董事会安排售出其股份,或者提交一个更优的要约。

8.13

达飞所持有的CEVA可转换债券全部转为普通股。

10.17

达飞增持CEVA的股权至33%

10.23

CEVA确认DSV发来收购请求,收购价格为每股30瑞士法郎,该收购要约被CEVA董事会拒绝。该收购价格较当时的股价上涨约62%,较发行价上涨约10%。

此前,DSV曾提出每股27.75瑞士法郎的报价。此次为第二次报价。

10.24

达飞与CEVA达成进一步合作协议,达飞对CEVA剩余股权发起收购要约,愿意以每股30瑞士法郎的价格收购其他投资人希望退出的CEVA股权。

同时,双方同意CEVA收购达飞旗下货运代理板块达飞物流(CMA CGM Logistics,CCL)。

作为以上协议的补充,原达飞承担的要约义务(在第三方收购情况下,达飞必须跟随或提出更优收购要约)被取消。

12.31

CEVA就收购达飞物流达成协议,两家公司的综合货运业务形成整合。

同时,达飞与CEVA签订总回报互换和远期股票购买协议,截至2018年12月31日,达飞在CEVA股票中的总经济风险敞口约为46%。

2019年

1.4

达飞与CEVA再次签署了一份额外的远期股票购买协议,CEVA的股票总经济风险敞口为50.6%。

1.18

达飞正式发布非强制的公开市场收购要约,该收购将于于2019年2月12日正式开始执行。

尽管如此,CEVA仍希望保持在瑞士交易所独立上市的身份,并请股东无需卖出手中的股票。

2.12

达飞正式启动要约收购,表示将在4月16日之前将所持CEVA股份提升至97.89%。

5.2

CEVA正式收购达飞物流CCLog,收购价格约1.07亿美元

10.2

CEVA从瑞士证券交易所退市,成为达飞轮船100%控股子公司。

CEVA的上市是整个过程的开始,很难说是CEVA的上市导致最后被收购,还是上市是收购计划的一部分。个人倾向于达飞只是想完成一次战略投资。

达飞看中的是CEVA的服务能力和服务网络,并在CEV上市前成为其基石投资人。而CEVA的加入对于达飞从船公司向端到端的综合供应链服务转型提供了很重要的支持力量。达飞不仅成为CEVA的战略股东,同时双方也结成了深度战略合作伙伴关系。达飞也认可CEVA的独立地位。

10月份CEVA同意收购达飞物流CC Log可以认为是整个过程的转折点。这起事件很难说是一开始就计划好的,还是一个在过程中发生的决定。但这起事件足以说明达飞已经决心收购CEVA。而事情的起爆点应该是DSV意图截胡,这使得达飞非常缺乏安全感。

在DSV横刀夺爱之前,达飞应该只是想好好做生意。

我们再来捋一遍时间线。达飞在CEVA 5月IPO后签署协议,6个月之内不增持CEVA的股份,维持在24.95%。但实际上达飞在10月份就增持到33%,这个比例足以使得达飞在董事会否决掉一个收购提案。

达飞一方面不愿意看到自己的战略伙伴(或未来的并购对象)旁落他手,一方面可能也认为CEVA在当时不值16亿美金,因此提出一个与DSV完全相同的价格方案。

为进一步争取CEVA董事会的认可,达飞同意将自身的货运代理业务主体达飞物流CCLog注入CEVA,以增厚CEVA的收入和利润,同时还能形成规模优势,有利于CEVA股价进一步上涨。这个情况下,铁了心要发展端到端全程物流的达飞不可避免必须收购CEVA。因为达飞已经将自身从船公司转型的第二主业核心阵地交给了不怎么受控的CEVA,这显然是达飞无法接受的。因此尽管资金压力巨大,但也只有收购这华山一条路。

未来CEVA也许还会再次独立,但在此之前必须得先变成自己人。

2019年1月份,在达飞正式提出收购要约后,CEVA管理层仍然希望保持独立,他们认为以目前CEVA的地位以及与达飞的合作关系,足以支撑股价上涨到40瑞士法郎,即还有 30%的上涨空间。奈何前期大幅下挫的股价已经吓坏了市场,而且事实上CEVA与达飞已经形成了过于紧密的合作关系,CEVA的独立性难以体现,投资人纷纷将股权抛售给达飞。CEVA被收购,并最终退市。

要点总结

1、CEVA这样体量的国际物流公司,其公开市场价值也就16亿美元。

2、除了直接进行并购,进行具有话语权的战略投资对于企业转型发展也具有重大战略价值。

3、将自有的非核心业务与对方的核心业务合并以获取更大的控制权,也可以作为战略投资及并购策略中的一环。

4达飞与CEVA战略协同价值

近几年来,受到航运业绩压力增大的影响,船队公司纷纷提出向端到端全程供应链服务转型的战略。行业领导者马士基(Maersk)走在了前面,已经处于将其海运、码头、货运代理乃至合同物流合并为一个单一的综合集装箱物流公司的高级阶段。

达飞作为世界第四大集装箱运输公司,也是海洋联盟的成员,也遵循类似的道路。达飞寻求通过内陆运输和货运管理来承担其客户供应链的更大部分,而不是传统的港口到港口的运输。

达飞与CEVA的合作是该集团战略计划的核心,可以充分利用CEVA的服务能力和服务网络,扩大客户服务的广度,进一步夯实其端到端的综合物流服务能力。

虽然物流公司之间的合并一直风气云涌,但在此前,还没有出现船公司收购大型全球化物流公司的先例。对于达飞而言,贸然介入一个自己所不熟悉的领域是有风险的,尽管其货运服务业务已经达到6亿美元的水平,但是要实际控制一个百亿美元级别、涵盖各类供应链服务体系的综合物流实体仍然相当具有挑战性,因此达飞首选以资本为纽带与CEVA结成战略伙伴关系。

对于CEVA而言,CEVA对达飞的业务战略需求却不大,与达飞的合作更多是基于资本层面的考虑,即有机会从开源节流的角度实现资本价值。

业务协同方面,达飞将自有货运代理业务CCLog注入CEVA,帮助CEVA进一步强化其综合货运业务,尤其是海运业务。CEVA可以充分利用达飞全球服务网点,增强自身服务能力和接触客户的广度,可以通过直接为达飞的客户提供多种物流服务,加大客户广度和客户服务深度。从客户角度而言,达飞和CEVA是可以共享和互补的。

CMA CGM Logicstics 达飞物流介绍

CCLog每年交付48万个标准箱,包括17万个受控标准箱,以及2万吨空运。CCLog在2018年总收入约6.3亿美元,EBITDA约1600万美元。CCLog拥有15000多名客户和1200名员工,在32个国家独资运营,并通过合资公司在26个国家开展业务。CCLog在中国、澳大利亚和美国等市场中占有重要地位,在印度也是领先的拼箱平台。

CEVA收购达飞物流使其海运货代,如整箱及拼箱运输等业务得到进一步强化,其海运能力可达到每年100万个标准箱,同时在空运、关务也得到进一步加强。

在截至2019年12月31日的8个月里,CCLog为CEVA贡献了2.68亿美元的收入和1100万美元的税后利润。CCLog在2019年1月1日就开始并表,那么CEVA在2019年的总收入将达到72.89亿美元(实际71.24亿瑞士法郎)。

管理协同方面,数字化一直是国际物流业务的重点。对于CEVA而言,原本后续有较大的数字化支出。而达飞在业务数字化方面已形成一定能力。CEVA利用达飞在全球的7大共享服务中心(shared service center)可以省去大量的IT开发成本,将资源集中到核心数字业务系统开放上去。达飞的服务中心网络雇佣了6000多名员工,完全可以支持对CEVA的服务。同时CEVA也可以共享达飞在人事、财务、采购和行政等后台管理职能,降低管理成本。预计达飞将可以为CEVA降低3000万美元的管理成本,从而创造更多价值。此外,达飞也可以通过输出管理经验来帮助CEVA释放其生产力潜力。

总体而言,达飞与CEVA的融合对双方而言都是一次正确的选择。两者在客户上重合,业务上互补,价值链上则属于上下游关系,整合阻力较小。

从目前结果来看,收购CEVA仍然给达飞带来一定的压力,2019年全年该公司收入达到303亿美元但净亏损2.29亿美元,其中CEVA贡献亏损1.4亿美元。达飞CEO认为,公司业绩表现不尽如人意主要原因是在整合过程中“客户流失得太快”。如此看来,两家知名大型公司的合并且维持业务独立性的前提下,还是无法解决客户流失的问题,尽管CEVA仍然是以一个独立公司的名义在运营,且得到了进一步加强,客户忠诚度仍然为整合提出了一个大问号。这个情况值得国内物流公司进行国内外的大型战略并购前引起注意。

尽管如此,战略性的并购价值本身就不是当期财务报表可以体现的。达飞CEO对交易的前景依旧表示乐观,如果不考虑新冠疫情影响的话。事实上,若非新冠疫情打断,达飞在2020年第一季度就会显著的体现整合的价值。

5复盘总结

回顾这次并购,如果跳过目前全球疫情黑天鹅的影响,在战略上可以判断是正确的。

并购战略上,达飞选择夯实主干业务,一步到位的收购方式。

达飞的战投乃至后面的收购目的都非常明确,就是要开展综合货运和三方物流业务。在这个目标指引下,是开枝散叶慢慢收购专业型或区域型的小而美公司,还是以搭建主干一步到位收购全球性的领先综合物流公司,这也是众多企业一直在思考的问题。

这涉及到介入新业务时对并购战略的缜密思考,需要依据企业自身情况和战略目标综合判断,两种方式各有利弊。

小散并购模式

小散型模式资金压力较小,风险可控。但前提是自身主干业务强大,在前台和后台都可以对被并购对象赋能的情况下,并购对被并购主体会产生正面作用,双方也可以产生协同效应和规模优势。我们看到德迅近几年的收购行为就是如此。

反之在本身主干业务不强的情况下,并购对象与主体无法形成协同,形合而神不合,只能沦为一盘散沙,自生自灭,对企业战略目标起不到推进作用,反而浪费了时间成本和机会窗口,所谓的风险可控也只是花了“较小的代价没有很快失败,即便失败也能承受”而已。

主干并购模式

这种方式下,并购目标一开始就很清晰,但由于操作复杂,投入巨大,风险也大。因此一般少有尝试。由于采用这种模式,在一般情况下收购方对被收购方的业务缺少经验和资源,双方团队是否能成功整合存在难度。

但对于像达飞这种战略方向上主干业务极其弱势的情况,毕其功于一役反而应是上选。达飞和CEVA虽然主业不同,但是客户基础重合,大行业一致,同属价值链上下游伙伴,双方战略方向一致。且双方业务边界相对清晰,品牌依旧保持,运营相对独立,整合以后,理论上对客户的影响较小。

从初步结果上看,达飞由此一举完成全程供应链服务体系的打造,成为行业主要玩家,其业务成熟程度接近甚至已经超越马士基,业务能力和资源能力亦可对德迅造成冲击。达飞的基本目的已经达到,后续只要依据CEVA的主干继续开枝散叶进行风险较小的并购和合作锦上添花即可。整体而言,收益大于风险,且整合成功可能性较大。

在战术上,双方是结成深度的战略联盟还是合并成一家公司,其实还可以探讨。综合战略布局价值和财务回报,个人认为以资本深度介入的战略联盟方式有可能是更好的方案。

从业务边界上看,达飞将货运代理业务出售给CEVA,双方的业务边界已经非常清晰,以两家独立公司形式进行运营是可行的,也能较好的实现各自的战略价值和诉求。

另一方面,从资本回报上来讲,达飞甩掉了一个低毛利、低竞争力,但又不得不花费巨大精力去培养的达飞物流。并入一个更加有竞争力的物流服务平台,给双方都会带来资本价值的提升。若达飞可以以业务换股权的形式,通过出售CCL使达飞在CEVA的股权进一步上升到40%,则对达飞而言其资本收益也许可以更高。

从并购的角度来看,成为一家公司在战略和管理上的一体性显然优于资本联盟的方式,更有利于达飞远期战略的执行。但从资本市场角度而言可能不是最好的选择。

一家船公司和一家货运公司合并可能对市场格局的冲击远不如两家同类公司合并。市场短期内除了故事,看不到实质的利好。

此外,混业经营在前期会导致利润优势主体的利率率下降,因此整体市值反而可能下拉。

大胆预测,为了财务收益,不排除达飞在将CEVA的管理层“理顺”,完成实质控制以后,再次选择将CEVA独立上市。

当然随着疫情黑天鹅的持续发酵,所有理性的判断都会在大势面前变得无足轻重。在一次全球重大灾难之前进行如此大规模的收购,我们只能感叹达飞命运多舛,并且祝福他能够逆风飞扬。

但从另一个角度想,达飞和CEVA的新冠危机(包括其他海外物流公司)对中国企业也许不失为一次大捡便宜货的时机,希望中国企业能够把握住机会。

附录:CEVA公司详解

CEVA是国际知名的综合物流服务公司,其历史可以追溯至1946年,Ken Thomas在澳洲成立TNT运输公司,即TNT物流的前身。

而CEVA这个品牌本身就是强强联合的产物。2006年,总部位于纽约的私募股权基金阿波罗全球管理公司收购了TNT物流。随后阿波罗收购另一家知名公司美商宏鹰国际货运公司(Eagle Global Logistics, EGL)与TNT物流整合,公司更名为CEVA物流。

CEVA物流致力于为大中型公司和跨国公司设计并提供行业领先的物流解决方案。业务遍布160多个国家,拥有58000余名员工。2018年,公司业务收入达到73.6亿美元,2019年略有下降达到71亿美元。

CEVA在全球范围拥有综合的物流及供应链服务能力,其业务条线包含货运管理和合同物流两类。具体从事的业务包括:

CEVA提供的物流服务,在中国和其他亚洲国家、中东和拉丁美洲等高新兴市场中都占有重要地位。

2018年,CEVA在合同物流和货运管理分别占收入的52%和48%。在区域上,EMEA地区41%,美洲33%。亚太地区26%。行业方面,消费和零售占27%、汽车(25%)、工业和航空(24%)、科技(15%)、医疗(5%)和能源(3%)

上汽安吉智行

在大中华区(包括香港和台湾),CEVA通过独资企业,以及合资企业安吉智行在货运管理和合同物流方面,提供大量服务。

CEVA在中国有两家公司:一家是CEVA的全资子公司CEVA中国,还有一家就是CEVA与隶属于上汽集团的安吉物流合资成立的上汽安吉智行(ANJI-CEVA)。CEVA与上汽各占50%的股份。

上汽安吉智行于2002年成立,是国内最大的合同物流企业,也是国内规模最大的汽车物流供应商。除了提供入厂物流、售后物流、进出口物流外,还提供干线运输服务,网络覆盖至中国400多个城市。安吉智行的主要业务包括:

汽车零部件入厂物流

支持每年超过四百万辆汽车的生产,涉及包括通用和大众等合资品牌以及其他国产自有品牌;

汽车零部件售后物流

包括向全国各地经销商和维修中心的仓储和配送;

地面运输网络

覆盖全国22个省200多个城市、6000多辆卡车;

空运和海运业务

部分汽车零部件往返中国大陆

仓储和配送

聚焦工业、消费零售及高科技等行业

公司拥有19000多名员工,仓储面积超过200万平。2018年实现收入约14亿美元,较2017年增长3亿美元。其中CEVA将其合同物流业务交由合资公司操作。CEVA与达飞的联姻也为安吉提供了不少业务机会。2018年8月,安吉智行收购华宇物流,进入零担快运市场。

2017年,CEVA与安吉续签了15年的合约,将合作期延长至2032年。 通过双方此次合资延期,安吉智行的业务范围将从汽车板块拓展至覆盖大中华区的非汽车合同物流,包括工业航天、科技、快消、零售和电商等领域。

目前,CEVA已把其国内合同物流业务整合至安吉智行,使其能够参与CEVA全球网络的合同物流运作。安吉智行的物流业务范围拓展至非汽车板块,这将为在中国经营的海内外客户带来显著优势。

数据来源

1、CMA CGM,2018年、2019年年报、财务报表

2、CEVA,2018年、2019年年报、财务报表

3、CMA CGM 官网

4、CEVA 官网

小米25届校招供应链类、物流类岗位,11.30截止

8541 阅读

中国物流集团社招仓管员、物流专员、进出口单证员、物流费用结算员、销售业务员

5815 阅读

特斯拉实习生招聘物流类岗位

5397 阅读京东物流社招采购,供应商管理岗,Base北京,河北,河南,重庆等全国多地

4444 阅读SHEIN社招资深供应商管理专员(物流);资深物流运营专员(外派巴西);仓储经理(英语);高级关务专员(海外)

4009 阅读陕西铁路物流集团校园招聘2023-2025届毕业生

3907 阅读【央企】宝武资源2025届校园招聘物流等专业

3775 阅读荣耀供应链管理部2025届秋招生产物流类岗位!截止11月30日

3332 阅读顺丰社招SME客户经理;储备网点负责人;(医药)产品管理专员;业务支持专员(大同城业务);(大件/重货)产品运营专员等

3103 阅读澳柯玛2025届校园招聘物流管理等岗位

3082 阅读